Assurance des employés

L'assurance des salariés offre une sécurité financière aux salariés et à leur famille en cas de besoin, afin d'atténuer les risques financiers liés à la maladie, à l'accident ou au décès, et de promouvoir la santé et la stabilité de la main-d'œuvre.

En offrant des prestations d'assurance, les employeurs visent à soutenir le bien-être physique et financier de leurs employés tout en remplissant leurs obligations en tant qu'employeurs responsables.

Qu'est-ce que l'assurance des salariés ?

L'assurance employé désigne un ensemble de polices d'assurance fournies par un employeur afin de protéger ses employés contre les charges financières imprévues liées à des problèmes de santé, des accidents, un handicap ou des événements de la vie. Elle comprend généralement une assurance maladie, une assurance vie, une couverture accident et parfois des plans dentaires ou ophtalmologiques. Ces polices font souvent partie des avantages sociaux globaux offerts aux employés, conçus pour soutenir leur bien-être physique, mental et financier.

Que signifie « assurance employeur » ?

L'assurance employeur est le terme générique désignant la couverture d'assurance souscrite ou financée par l'employeur pour ses employés. Elle peut inclure une assurance pour les employés, une assurance de biens ou une assurance responsabilité civile professionnelle. Dans le contexte du bien-être des employés, l'assurance employeur désigne généralement les régimes d'assurance collective parrainés par l'entreprise qui couvrent les employés et, dans certains cas, leurs personnes à charge.

De quelle assurance ai-je besoin pour mes employés ?

Le choix de l'assurance adaptée à vos employés dépend des besoins de votre personnel, de son emplacement géographique et du cadre réglementaire. Les types d'assurance courants sont les suivants :

- Assurance maladie collective (hospitalisation, soins ambulatoires, maternité)

- Assurance vie

- Décès et mutilation accidentels (DMA)

- Assurance invalidité

- Plans de soutien en santé mentale

- Couverture bien-être, telle que les abonnements à une salle de sport ou les soins préventifs

Offrir des avantages sociaux complets aux employés permet d'attirer et de retenir les meilleurs talents, tout en réduisant l'absentéisme et en améliorant le moral.

Pourquoi l'assurance des salariés est-elle obligatoire ?

L'assurance des salariés est nécessaire pour plusieurs raisons :

- Il contribue à garantir l'accès des salariés aux services de santé essentiels, favorisant ainsi leur bien-être et leur productivité.

- L'offre d'une couverture d'assurance permet d'attirer et de retenir des employés talentueux, améliorant ainsi la capacité de l'employeur à recruter et à conserver une main-d'œuvre qualifiée.

- La couverture d'assurance offre une protection financière aux employés et à leur famille en cas de frais médicaux imprévus, d'invalidité ou de décès.

- Dans de nombreux pays, il peut exister des exigences légales ou des réglementations obligeant les employeurs à fournir certains types de couverture d'assurance à leurs employés.

Quels sont les différents types d'assurance pour les salariés ?

Les différents types d'assurance pour les salariés sont les suivants

1. L'assurance maladie

- Couverture et prestations : L'assurance maladie couvre généralement les frais médicaux, y compris les visites chez le médecin, les séjours à l'hôpital, les médicaments sur ordonnance et les services de soins préventifs.

- Types de régimes d'assurance maladie : Les types les plus courants sont les suivants : Health Maintenance Organization (HMO), Preferred Provider Organization (PPO) et High Deductible Health Plan (HDHP), chacun ayant ses propres caractéristiques et structures de coûts.

- Éléments à prendre en compte lors du choix d'un régime d'assurance maladie : Des facteurs tels que le coût des primes, la couverture du réseau, les franchises et les quotes-parts doivent être évalués lors du choix d'un régime d'assurance maladie.

2. L'assurance vie

- Assurance vie temporaire et assurance vie entière : L'assurance vie temporaire offre une couverture pour une période déterminée, tandis que l'assurance vie entière offre une couverture à vie avec une composante d'investissement.

- Montant de la couverture et bénéficiaires : Les salariés peuvent choisir le montant de la couverture et désigner les bénéficiaires qui recevront le capital décès en cas de décès.

- Assurance-vie parrainée par l'employeur ou volontaire : Les employeurs peuvent offrir une couverture d'assurance vie de base dans le cadre de leurs avantages sociaux, avec la possibilité pour les employés d'acheter une couverture supplémentaire par le biais de plans d'assurance vie volontaires.

3. Assurance invalidité

- Assurance invalidité de courte durée ou assurance invalidité de longue durée : L'assurance invalidité de courte durée permet de remplacer le revenu en cas d'invalidité temporaire, tandis que l'assurance invalidité de longue durée offre une couverture pour les périodes d'invalidité prolongées.

- Couverture et prestations : L'assurance invalidité remplace une partie du revenu d'un employé qui n'est pas en mesure de travailler en raison d'une maladie ou d'un accident, ce qui lui assure une stabilité financière dans les moments difficiles.

- Importance de l'assurance invalidité pour les salariés : L'assurance invalidité aide les salariés à maintenir leur niveau de vie et à faire face à leurs obligations financières lorsqu'ils sont incapables de travailler en raison d'une invalidité, réduisant ainsi la charge financière qui pèse sur eux et sur leur famille.

4. Assurance dentaire et assurance vision

- Détails de la couverture : L'assurance dentaire couvre les soins dentaires de routine, tels que les nettoyages, les plombages et les radiographies, tandis que l'assurance vision couvre généralement les examens de la vue, les lunettes de prescription et les procédures correctives.

- Contributions de l'employeur et options pour les salariés : Les employeurs peuvent prendre en charge partiellement ou totalement les primes d'assurance dentaire et visuelle, et les employés peuvent avoir la possibilité de s'inscrire à ces prestations pendant les périodes d'inscription ouvertes.

Importance de la couverture des soins dentaires et de l'optique : L'assurance dentaire et l'assurance vision favorisent la santé et le bien-être en assurant des examens réguliers et une détection précoce des problèmes, ce qui contribue à améliorer l'état de santé général des salariés.

Quand la couverture de l'assurance des employés commence-t-elle ?

Cette question clarifie les délais d'attente (par exemple, couverture débutant après 30 ou 60 jours d'emploi), ce qui est une préoccupation courante des employés. La réponse peut également expliquer les exceptions concernant la couverture immédiate ou les périodes d'essai.

Enquêtes sur le pouls des employés :

Il s'agit d'enquêtes courtes qui peuvent être envoyées fréquemment pour vérifier rapidement ce que vos employés pensent d'un sujet. L'enquête comprend moins de questions (pas plus de 10) afin d'obtenir rapidement des informations. Elles peuvent être administrées à intervalles réguliers (mensuels/hebdomadaires/trimestriels).

Rencontres individuelles :

Organiser périodiquement des réunions d'une heure pour discuter de manière informelle avec chaque membre de l'équipe est un excellent moyen de se faire une idée précise de ce qui se passe avec eux. Comme il s'agit d'une conversation sûre et privée, elle vous permet d'obtenir de meilleurs détails sur un problème.

eNPS :

L'eNPS (employee Net Promoter score) est l'un des moyens les plus simples et les plus efficaces d'évaluer l'opinion de vos employés sur votre entreprise. Il comprend une question intrigante qui permet d'évaluer la loyauté. Voici un exemple de questions posées dans le cadre de l'eNPS Quelle est la probabilité que vous recommandiez notre entreprise à d'autres personnes ? Les employés répondent à l'enquête eNPS sur une échelle de 1 à 10, où 10 signifie qu'ils sont "très susceptibles" de recommander l'entreprise et 1 signifie qu'ils sont "très peu susceptibles" de la recommander.

Sur la base des réponses, les salariés peuvent être classés dans trois catégories différentes :

- Promoteurs

Employés qui ont répondu positivement ou qui sont d'accord. - Détracteurs

Employés qui ont réagi négativement ou qui ont exprimé leur désaccord. - Passives

Les employés qui sont restés neutres dans leurs réponses.

Quelles sont les responsabilités et obligations de l'employeur ?

Les responsabilités et obligations de l'employeur sont les suivantes

- Exigences légales en matière d'assurance des salariés : Les employeurs sont souvent tenus par la loi de fournir certains types de couverture d'assurance à leurs employés, comme l'assurance maladie en vertu de l'Affordable Care Act (ACA) ou l'assurance invalidité en vertu du Family and Medical Leave Act (FMLA).

- Fournir des informations et procéder à l'affiliation : Les employeurs sont tenus d'informer les salariés des options d'assurance disponibles, de les aider dans le processus d'affiliation et de s'assurer qu'ils comprennent la couverture et les avantages offerts.

- Politiques de cotisation : Les employeurs peuvent établir des politiques de contribution qui déterminent la part des primes d'assurance payée par l'employeur par rapport à celle payée par l'employé, en équilibrant les considérations de coût avec le désir d'offrir des avantages compétitifs.

- Conformité aux réglementations (par exemple, ACA, FMLA) : Les employeurs doivent rester en conformité avec les réglementations et les lois régissant l'assurance des salariés, y compris les exigences de déclaration, les obligations de couverture et les critères d'éligibilité.

Qu'est-ce que le régime d'assurance des salariés ?

Un régime d'assurance pour les salariés est un ensemble complet d'avantages offerts par les employeurs à leurs salariés, comprenant généralement divers types de couverture d'assurance ainsi que d'autres avantages. Ces régimes peuvent comprendre

- Assurance maladie : Elle couvre les frais médicaux pour les maladies, les blessures, les soins préventifs, les médicaments sur ordonnance et, parfois, les soins dentaires et les soins de la vue.

- Assurance-vie : Elle prévoit le versement d'un capital décès au(x) bénéficiaire(s) désigné(s) par le salarié en cas de décès de ce dernier.

- Assurance invalidité : Elle offre un remplacement de revenu si un employé se trouve dans l'incapacité de travailler en raison d'une invalidité couverte.

- En fonction de l'employeur et du régime, des avantages supplémentaires tels que des plans de retraite, des congés payés, des comptes de dépenses flexibles et des programmes de bien-être peuvent également être inclus dans le régime d'assurance des avantages sociaux.

Qu'advient-il de l'assurance des salariés en cas de cessation d'emploi ?

Ceci est particulièrement important pour les employés qui approchent de la retraite, qui changent d'emploi ou qui sont licenciés. La réponse doit porter sur les points suivants

- Options de maintien de la couverture (par exemple, COBRA aux États-Unis)

- Transformation ou transférabilité de l'assurance-vie

- Délais d'action

- Impact sur la couverture des personnes à charge

Comment fonctionne l'assurance des employés ?

L'assurance des employés fonctionne en regroupant tous les employés admissibles dans le cadre d'une police d'assurance collective. L'employeur finance entièrement la police ou partage le coût de la prime avec les employés.

Comment ça marche :

- Les employés sont inscrits à un régime collectif lors de leur intégration ou pendant les périodes d'inscription aux avantages sociaux.

- Les primes sont souvent subventionnées par l'employeur.

- Les demandes de remboursement sont traitées par l'assureur, qui propose des soins sans avance de frais ou remboursés.

- La couverture est active tant que l'employé fait partie de l'organisation.

Comment fonctionne l'assurance avantages sociaux ?

L'assurance avantages sociaux combine diverses offres d'assurance dans le cadre d'une stratégie d'avantages sociaux unifiée afin d'assurer un soutien global au bien-être des employés.

Cela comprend généralement :

- Couverture santé et hospitalisation

- Assurance vie et invalidité

- Prestations de maternité et d'aide à la famille

- Accès à des ressources et applications pour le bien-être mental

- Mécanismes d'économie d'impôt liés aux dépenses d'assurance

Objectif: offrir une tranquillité d'esprit et réduire le fardeau financier lié aux événements imprévus.

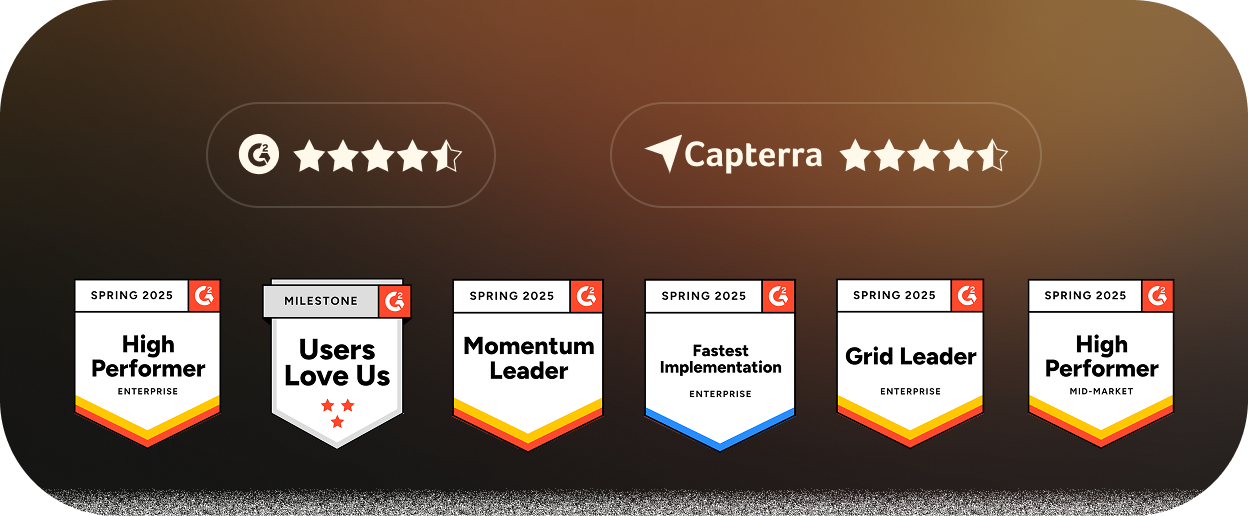

Comment les Empuls peuvent-ils aider ?

Empuls permet aux organisations d'offrir des avantages sociaux plus intelligents, rationalisés et évolutifs à leurs employés dans le cadre de leur stratégie globale d'engagement.

Avec Empuls, vous pouvez :

- Gérer les allocations d'assurance via une plateforme centralisée dédiée aux avantages sociaux

- Proposez des portefeuilles permettant de réaliser des économies d'impôt pour le carburant, les repas, les télécommunications, les livres et les primes d'assurance.

- Offrir des avantages sociaux grâce à des comptes de dépenses liées au mode de vie (LSA) couvrant la santé, le bien-être mental et le bien-être financier.

- Distribuez les allocations via des cartes prépayées avec des restrictions MCC afin de garantir la conformité des dépenses.

- Intégrer des offres de bien-être telles que des diagnostics, des consultations et des compléments d'assurance.

- Soutenez une main-d'œuvre mondiale grâce à des fonctionnalités multidevises et multirégionales.

Empuls transforme l'assurance en un élément significatif de votre stratégie globale de rémunération, garantissant à vos employés qu'ils se sentent pris en charge, protégés et valorisés.

Les employés peuvent-ils ajouter des personnes à charge à leur régime d'assurance ?

Inclure des détails sur l'éligibilité (conjoint, enfants, partenaires domestiques), comment et quand les personnes à charge peuvent être ajoutées (par exemple, lors de l'intégration ou d'événements de la vie), et quels sont les documents généralement requis.

.svg)

.svg)

.svg)

.svg)

.svg)

.svg)

.svg)

.svg)

.svg)

.svg)

.svg)

.svg)